ในสถานการณ์ฉุกเฉินทางการเงิน, สินเชื่อเงินเดือน อาจเห็นด้วยให้เลยเพื่อแก้ปัญหาอย่างรวดเร็ว แต่สำคัญที่จะยอมรับความเสี่ยงจากการกู้ยืมเงินเดือน สินเชื่อเหล่านี้อาจให้ความช่วยเหลือทันที แต่มักมาพร้อมกับต้นทุนสูง

บทความนี้สำรวจกฎและระเบียบสินเชื่อเงินเดือนเพื่อช่วยให้คุณเข้าใจและลดความเสี่ยงเหล่านี้อย่างมีประสิทธิภาพ คุณสามารถตัดสินใจอย่างมีเหตุผลและป้องกันสุขภาพการเงินของคุณโดยเข้าใจกฎและระเบียบอย่างลึกซึ้ง

เรามาสำรวจข้อมูลสำคัญเกี่ยวกับกฎระเบียบสินเชื่อเงินเดือนกัน

สินเชื่อเงินเดือนคืออะไร?

สินเชื่อเงินเดือนเป็นสินเชื่อระยะสั้นที่มีอัตราดอกเบี้ยสูง ซึ่งมักจะต้องชำระคืนในวันจ่ายเงินเดือนถัดไปของผู้กู้ สินเชื่อนี้ให้การเข้าถึงเงินสดอย่างรวดเร็ว โดยมักมีการตรวจสอบเครดิตขั้นต่ำ แต่มีค่าธรรมเนียมและอัตราดอกเบี้ยที่สูง

ผู้กู้มักจะเขียนเช็ควันที่ถึงกำหนดหรืออนุญาตการถอนเงินอิเล็กทรอนิกส์เพื่อชำระคืนเงินกู้

วิธีการทำงานของสินเชื่อเงินเดือน

การเข้าใจวิธีการทำงานของสินเชื่อเงินเดือนเป็นสิ่งสำคัญก่อนที่จะพิจารณาเรื่องหนึ่งนี้ ต่อไปนี้คือการแบ่งบันสรุปของกระบวนการทำงานของสินเชื่อเงินเดือน

- การกู้ยืม: เพื่อได้รับสินเชื่อเงินเดือน คุณต้องให้เช็คที่อยู่ตามวันหรืออนุญาตให้ถอนเงินจากบัญชีของคุณสำหรับจำนวนเงินที่กู้และค่าธรรมเนียม

- การชำระเงิน: โดยทั่วไป คุณต้องชำระเงินกู้ในวันที่ได้เงินเดือนต่อไป ซึ่งอาจสร้างค่าใช้จ่ายสูงเนื่องจากคุณลักษณะของสินเชื่อเงินเดือนเหล่านี้ที่มีสั้นและดอกเบี้ยสูง

- ค่าใช้จ่ายสูง: ค่าธรรมเนียมและอัตราดอกเบี้ยสูงที่เกี่ยวข้องกับสินเชื่อเงินเดือนสามารถนำไปสู่วงเงินสำหรับบางผู้กู้ยืม

- ทางเลือก: การสำรวจตัวแลเลือกทางการเงินอื่นอาจเป็นตัวเลือกที่คุณเห็นว่าดีกว่าสำหรับบางคนที่เผชืตอมือปัญหาทางเศรษฐกิจ

เงื่อนไขและจำนวนเงินสินเชื่อทั่วๆไป

ก่อนที่จะพิจารณาสินเชื่อเงินเดือน, สำคัญที่จะเข้าใจเงื่อนไขและจำนวนเงินสินเชื่อทัี่รวมอยู่ นี่คือภาพรวม:

- จำนวนเงิน: สินเชื่อเงินเดือนมักจะอยู่ในช่วง 100 ถึง 1,000 ดอลลาร์, แม้ว่ามีการแปลงแต่งตามกฎระเบียบของรัฐและนโยบายของสถาบันการเงิน

- เงื่อนไขสินเชื่อ: สินเชื่อเหล่านี้มักเป็นระยะสั้น, ซึ่งการชำระเงินมักครั้งถัดไปที่วันเงินเดือนถัดไปของคุณ,ซึ่งอาจมีระยะเวลาเพียงสองสัปดาห์

เหตุผลที่สินเชื่อเงินเดือนอาจทำให้ผู้กู้เสี่ยงต่อความเสี่ยง

ก่อนที่จะพิจารณาผลิตภัณฑ์ทางการเงินเหล่านี้ การเข้าใจว่าทำไมสินเชื่อเงินเดือนอาจเป็นความเสี่ยงสำหรับผู้กู้นั้นเป็นสิ่งสำคัญ ดังนี้คือเหตุผลสำคัญที่สินเชื่อเงินเดือนอาจเป็นเรื่องเสี่ยง:

- อัตราดอกเบี้ยสูง: สินเชื่อเงินเดือนมักมีอัตราดอกเบี้ยสูงมาก (APR) ทำให้การกู้เงินเป็นเรื่องที่แพงกว่าสินเชื่อแบบดั้งเดิมอย่างมาก

- ช่วงเวลาชำระเงินรอบการชำระเงินสั้น: ผู้กู้มักมีเวลาชำระสินเชื่อเงินเดือนในระยะเวลาสั้น ๆ โดยทั่วไปที่สุดเพียงสองสัปดาห์ ซึ่งอาจทำให้เกิดความกดดันทางการเงิน

- ตามวงจรของหนี้สิน: ส่วนใหญ่ของผู้กู้ยืมเงินและชำระเงินโดยยืมเงินใหม่เพื่อครอบคลุมสินเชื่อที่ผ่านมา ซึ่งอาจนำไปสู่การตกอยู่ในกุญแจหนี้สินในระยะยาว

- ความไม่มั่นคงทางการเงิน: การพึ่งพาต่อสินเชื่อเงินเดือนอาจทำให้ความไม่มั่นคงทางเศรษฐกิจแพ้เพดทำให้ยากขึ้นในการปกป้องค่าใช้จ่ายที่จำเป็น

- จำนวนเงินกู้จำกัด: สินเชื่อเงินเดือนอาจต้องการเงินเพิ่มเพื่อการตลอดการเงินของผู้กู้ซึ่งอาจนำไปสู่การแก้ไขที่ไม่สมบูรณ์

- วิธีการติดตามหนี้ที่รุนแรง: บางสถาบันการเงินใช้วิธีการติดตามหนี้ที่รุนแรง เช่น การถอนเงินต่อเนื่องจากบัญชีธนาคาร ทำให้เกิดความเคร่งเครียดและค่าธรรมเนียมการใช้เงินเกินจำกัดสำหรับผู้กู้

- ขาดการทำนายสินเชื่อ: สถาบันการเงินในการให้สินเชื่อเงินเดือนบ่อยครั้งมีการตรวจสอบเครดิตเบา ๆ ซึ่งหมายความว่าผู้กู้อาจเข้าถึงสินเชื่อที่ตนไม่สามารถชำระได้

- ผลกระทบที่เกิดในคะแนนเครดิต: การติดหนี้กับสินเชื่อเงินเดือนอาจทำให้คะแนนเครดิตของผู้กู้เสียหาย มีผลกระทบต่อความสามารถในการรับสินเชื่อที่ท้ายที่สุดได้มากขึ้นในอนาคต

- การให้สินเชื่อที่มีจุดอ่อน: สถาบันการเงินโคมีมที่ผิดนำเสนอหน้าที่มีจุดอ่อนให้กับบุคคลที่อ่อนแอด้วยเงื่อนไขที่สะเทือน ไปเพิ่มเติมความยากลำบากทางการเงิน

- ความค้ำจะคุณผู้บริโภคที่จำกัด: ในบางพื้นที่ กฎหมายที่อ่อนแอมอบความคุ้มครองน้อยมากถึงกับไม่ป้องกันได้สำหรับผู้กู้ ทำให้พวกเขาอ่อนแอต่อการปฏิบัติการให้สินเชื่อที่น่าจะก่อให้เกิดการบรรสนิทการให้เงินกู้

ตัวอย่างของพฤติกรรมการให้กู้แบบโกง

พฤติกรรมการให้กู้แบบโกงอาจส่งผลให้เกิดการล่วงละเมิดทางการเงินและความทุกข์ยากสำหรับผู้กู้ เหตุนี้มีทั้งหมด 7 ตัวอย่างที่พบได้ ดังนี้:

- อัตราดอกเบี้ยที่เกินความจำเป็น: ผู้ให้กู้เรียกค่าดอกเบี้ยอย่างที่สูงมาก เกินกว่ากฎหมายบ่อย ทำให้ค่าใช้จ่ายสูงมากสำหลับผู้กู้

- ค่าธรรมเนียมที่ซ่อนเร้น: ผู้ให้กู้ซ่อนค่าธรรมเนียมในเงื่อนไขของสัญญากู้ยืม ทำให้ผู้กู้ยากที่จะเข้าใจค่าใช้จ่ายจริงของการกู้ยืม

- การเปลี่ยนออกหนี้: บางผู้ให้กู้ส่งเสริมให้ผู้กู้ทำการ Refinance หรือ “rollover” สัญญากู้ยืมของพวกเขาอย่างต่อเนื่อง ส่งผลให้มีค่าธรรมเนียมเพิ่มเติมและวงเงินหนี้ที่ขยายตัว

- ขาดความ่ชัดเจน: ผู้ให้กู้แบบโกงอาจไม่ต้องการเปิดเผยเต็มสิ้นลงในข้อตกลงสัญญากู้ยืม ทำให้ผู้กู้ไม่รู้จักผลทางการเงิน

- การจ่ายเงินบอลลูน: สัญญากู้ยืมซึ่งจำเป็นต้องมีการชําระเงินครั้งใหญ่ในปลายสัญญา อาจท ำให้เกิดความผิดหนใชงมากรสำหรับผู้กู้

- ยึด งานทรัพย์ งาน: ผู้ให้กู้แบบโกงอาจต้องการทรัพย์สิน เช่น รถยนต์ และยึดเราหากผู้กูยื งหนี้สงหน้าตัด

- อารบิเทชันที่เป็นบังทือ: สัญญาที่บังคับผู้กู้ใส่ใจ ให้น้อยที่จะการให้ความช่วยเหลือทางกฎหมายทำให้เขาเสี่ยงต่อการต่อสู้.

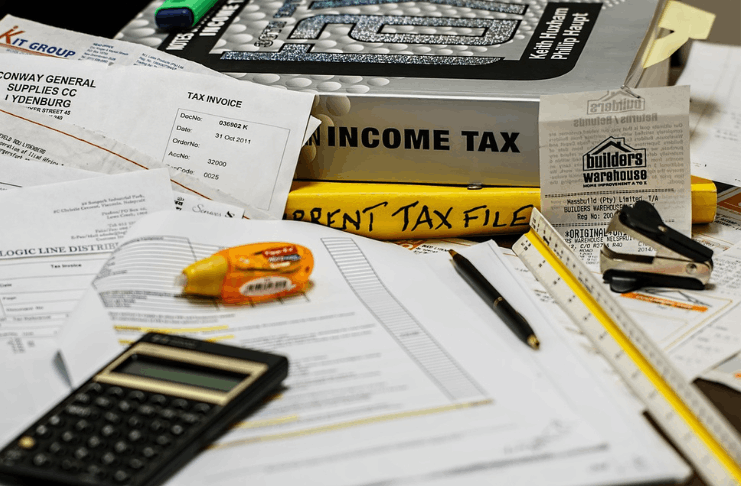

กฎระเบียบสินเชื่อมือถือที่มีอยู่

กฎระเบียบสินเชื่อมือถือที่มีอยู่มีใช้อยู่ในระดับรัฐบาลและรัฐเพื่อป้องกันผู้บริโภคและให้ความยุติธรรมในการให้สินเชื่อ นี่คือภาพรวมของบางข้อกฎระเบียบที่สำคัญที่ควบคุมสินเชื่อมือถือ:

- กฎระเบียบระดับรัฐ: CFPB ควบคุมการบังคับกฎข้อบังคับให้กับผู้ให้สินเชื่อตรวจสอบความสามารถในการชำระหนี้ของผู้กู้ก่อนอนุมัติสินเชื่อมือถือ

- กฎระดับรัฐ: รัฐต่าง ๆ มีกฎระเบียบในการให้สินเชื่อมือถือต่าง ๆ รวมถึงการจำกัดอัตราดอกเบี้ย ขีดจำกัดสินทรัพย์ ระยะเวลาพักผ่อนและความสอดคล้องในการศึกษาของผู้กู้

- พระราชบัญญัติความถูกต้องในประกอบการเงิน (TILA): กฎหมายรัฐบาลกำหนดให้ผู้ให้สินเชื่อมือถือเปิดเผยเงื่อนไขการให้สินเชื่อรวมถึงอัตราดอกเบี้ยสูงสุดและค่าใช้จ่ายทั้งหมด เพื่อให้คำตัดสินที่มีความรอบคอบ

- พระราชบัญญัติการให้สินเชื่อแก่ทหาร (MLA): กฎหมายนี้ จำกัดการให้สินเชื่อแก่ทหารในการปฏิบัติภาระทหารและญาติ รวมถึงการจำกัดอัตราดอกเบี้ย

- การจำกัดอัตราดอกเบี้ย: รัฐหลาย ๆ ประกาศการจำกัดอัตราดอกเบี้ยเพื่อป้องกันผู้บริโภคไม่ให้เสียค่าธรรมเนียมสินเชื่อมือถือเกินไป

- ระยะเวลาพักผ่อน: บางแห่งต้องมีระยะเวลาต่าง ๆ เพื่อป้องกันวงจรหนี้ติดต่อไม่สิ้นสุด

- ความสอดคล้องในการศึกษาของผู้กู้: รัฐบางแห่งกำหนดวัสดุการศึกษาที่ให้โดยการให้สินเชื่อเกี่ยวกับการยืมสินทรัพย์ที่รับผิดชอบและทางเลือก

- ขีดจำกัดสินเชื่อ: กฎรัฐกำหนดจำนวนสูงสุดเพื่อป้องกันหนี้ที่ไม่สมสู่รายได้

- การใช้ฐานข้อมูล: บางรัฐผู้ให้สินเชื่อใช้ฐานข้อมูลเพื่อป้องกันสินเชื่อพร้อมที่เดียวหลายรายพร้อมกัน

- วิธีการเรียกเก็บหนี้: กฎหมายรัฐและรัฐช่วยป้องกันผู้กู้จากการล่วงละเมิดและการใช้วิธีการทารุณจากผู้ให้สินเชื่อ

วิธีการข้อกำหนดมีผลต่อผู้กู้

การกำหนดกฎหมายเรื่องสินเชื่อเงินเดือนมีความสำคัญในการรูปกระสุนตระหนกของผู้กู้และการป้องกันความมั่งคั่งของการเงินของพวกเขา ต่อไปนี้คือวิธีการที่กฎหมายมีผลตรงต่อผู้กู้:

- การปกป้องผู้บริโภคเพิ่มเติม: กฎหมายสร้างกรณีป้องกันกฎหมายสำหรับผู้กู้ป้องกันตัวตนจากการให้สินเชื่อที่อาจเป็นประการหลอกลวง ทำให้มีการรักษาโดยเท่าเท่า และมุ่งเน้นเงื่อนไขการกู้เงินโดยชัดเจน

- การจำกัดอัตราดอกเบี้ย: มีกฎหมายหลายๆ ระเบียบที่กรอบอัตราดอกเบี้ย จำกัดต้นทุนทั้งหมดของการกู้เงิน และป้องกันผู้กู้ไม่ให้อยู่ในวงจรของหนี้ที่มีต้นทุนสูง

- การให้สินเชื่อที่รับผิดชอบ: กฎหมายอาจจำเป็นให้กับผู้ให้สินเชื่อตรวจสอบความสามารถในการชำระเงินของผู้กู้ ลดความน่าจะเป็นของสินเชื่อที่ผู้กู้ไม่สามารถจ่ายได้

- การศึกษาของผู้กู้: บางกฎหมายกฎหมายกำหนดให้เจ้าหนี้ให้ข้อมูลทางการศึกษา ช่วยให้ผู้กู้สามารถตัดสินใจโดยมีข้อมูล และสำรวจวิธีการสำรวจ

- ช่วงเวลาที่ต้อว: กฎหมายที่มีช่วงเวลาที่ต้องการช่วยให้ผู้กู้หยุดการกู้เงินในระยะเวลาต่อเนื่อง ส่งเสริมความมั่นคงทางการเงิน

- ขีดจำกัดสินเชื่อ: กฎหมายกำหนดจำนวนสินเชื่อสูงสุด ป้องกันผู้กู้ไม่ให้ดอกเบี้ยเกินไปต่อการได้รับเงิน

- การใช้ฐานข้อมูล: ในรัฐที่มีฐานข้อมูล ผู้กู้ได้รับการคุ้มครองจากการกู้เงินพร้อมกันหลายครั้งพร้อมกัน ลดความเสี่ยงของหนี้ที่ผลิตเจรา

เคล็ดลับสำหรับการยืมเงินอย่างฉลาด

เมื่อคิดถึงการยืมเงิน คุณควรปกป้องสุขภาพการเงินของคุณด้วยเคล็ดลับเหล่านี้ทั้ง 7 ข้อ:

- ประเมินการเงิน: ทบทวนรายได้ รายจ่าย และเป้าหมาย เพื่อประเมินความจำเป็นของการกู้ยืม

- สำรวจทางเลือก: ตรวจสอบเงินออม การช่วยเหลือจากชุมชน หรือสินเชื่อดอกเบี้ยต่ำก่อนตัดสินใจ

- เข้าใจเงื่อนไข: เข้าใจอัตราดอกเบี้ย ค่าธรรมเนียม และเงื่อนไขการชำระเงินอย่างครบถ้วน

- ยืมเงินอย่างฉลาด: ยืมเพียงสิ่งที่จำเป็น เพื่อป้องกันค่าใช้จ่ายสูงขึ้นและความตึงเครียดทางการเงิน

- วางแผนการชำระเงิน: สร้างตารางเวลาที่สมเหตุสมผลโดยพิจารณางบของคุณและหน้าที่ต่าง ๆ

- หลีกเลี่ยงการขยายตัว: งดไม่ให้สินเชื่อ payday loan ขยายตัว เพราะมันสามารถทำให้หนี้เพิ่มขึ้นได้

- รับการปรึกษา: หาคำแนะนำด้านการเงินหากเผชิญกับปัญหาการเงินที่เกิดซ้ำๆ

สรุป

ในสรุป, การทราบกฎระเบียบเกี่ยวกับ กฎระเบียบสินเชื่อเงินเดือน เป็นสิ่งสำคัญสำหรับการกู้ยืมโดยมีความรู้ความเข้าใจ

กฎเหล่านี้มีประโยชน์ในการป้องกันการปฏิบัติที่เลวร้ายและส่งเสริมความ๏สาํคัญาในการคุ้มครอง เราสามารถรักษาอนาคตด้านการเงินของเราได้โดยการเข้าใจสิ่งที่จำเป็นและการตัดสินใจทางการเงินที่รับผิดชอบ